Verificăm cât de adevărate sunt declarațiile politicienilor și postările virale de pe rețelele sociale.

Ionuț Moșteanu, vicepreședinte USR, a vorbit în cadrul emisiunii „Studio politic” de la Digi24, în luna ianuarie 2024, despre măsurile fiscale luate în decursul ultimului an, în contextul în care deficitul bugetar al României a „explodat”. Moșteanu a făcut următoarea declarație:

„Ministrul Finanțelor de la PNL a crescut taxele și impozitele de trei ori în 12 luni”.

Declarații similare precum cea a lui Ionuț Moșteanu au mai fost făcute de către alți reprezentanți ai partidului (aici), dar și pe pagina USR.

Cei de la USR au creat și un site intitulat „pnltaxemari.ro”, iar la secțiunea „Taxe crescute de PNL” sunt enumerate următoarele:

Ce măsuri fiscale au fost luate în precedentele 12 luni și dacă au fost majorate de trei ori taxele și impozitele, în timpul mandatului ministrului Finanțelor Marcel Boloș.

În emisiunea la care a fost invitat, Moșteanu susține că ministrul Finanțelor de la PNL a făcut trei măriri de taxe și impozite în 12 luni, însă actualul ministru, care vine din partea PNL, Marcel Boloș, a preluat conducerea Ministerului abia în iunie 2023. Precedent, la conducerea Ministerului Finanțelor se afla Adrian Câciu (din partea PSD), cu un mandat care a început în 25 noiembrie 2021 și s-a terminat în 15 iunie 2023. Totuși, PNL și PSD se află într-o coaliție la guvernare, iar măsurile se iau cu acordul celeilalte părți, așadar le vom analiza împreună.

În decursul celor 12 luni, mai multe modificări fiscale au fost făcute de către guvernanți. Pentru a vedea care sunt acestea și în ce contexte au fost efectuate, trebuie să ne uităm la schimbările legislative care au avut loc începând din vara anului 2022 (ministru PSD la acea vreme).

În 15 iulie 2022, în Monitorul Oficial a fost publicată Ordonanța nr. 16/2022, care a adus modificări fiscale majore. Scopul acestei ordonanțe a fost modificarea și completarea Legii nr. 277/2015 privind Codul fiscal, abrogarea unor acte normative și luarea altor măsuri financiar-fiscale.

Prin aceste modificări s-au făcut și creșteri de taxe sau chiar s-au introdus taxe noi, iar ordonanța a avut efecte atât în luna august 2022, cât și la începutul anului 2023.

Efecte OG 16/2022 în august 2022

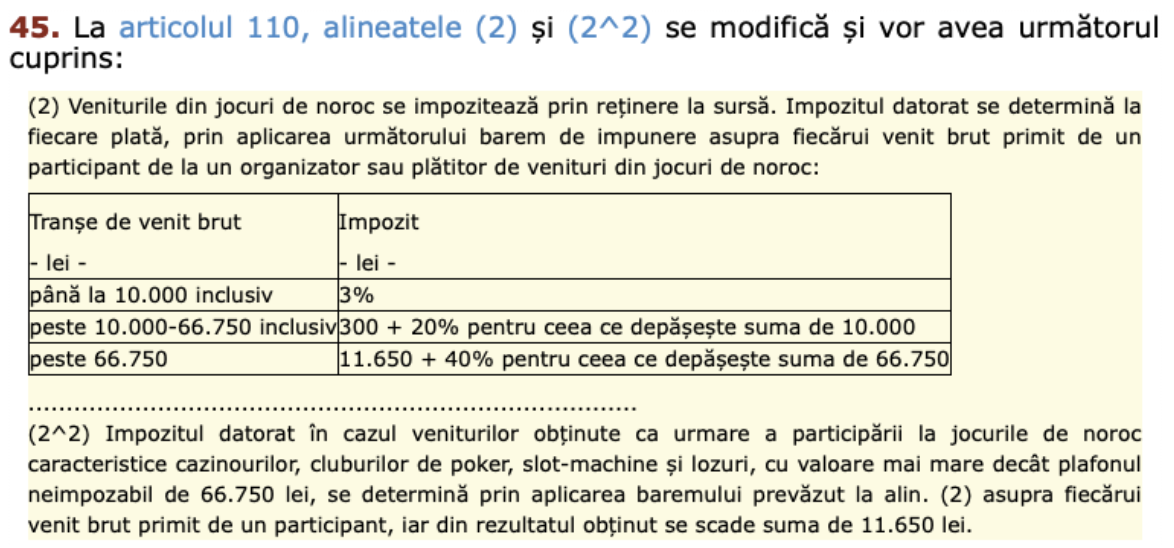

Începând cu 1 august 2022, accizele pentru țigări și băuturi alcoolice au fost majorate, iar veniturile din jocurile de noroc au început să fie altfel impozitate. Noile pragurile de impozitare a jocurilor de noroc, de la 1 august 2022, sunt:

Tot din august 2022, prin aceeași ordonanță, s-au adus taxe mai mari (supraimpozitare) pentru contractele de muncă part-time. Astfel, calcularea contribuțiilor sociale pentru contractele cu „timp parțial” se face la nivelul unui salariu minim brut, chiar dacă veniturile efective din salarii sunt mai mici, conform actului normativ. Există excepții de la această măsură, însă în celelalte cazuri angajatorul trebuie să suporte diferența dintre contribuția calculată la salariul efectiv și cea datorată la salariul minim brut.

O altă măsură care s-a aplicat din august 2022 a fost reducerea plafonului de venituri pentru aplicarea facilităților fiscale în industria alimentară, agricultură și construcții. Angajatorii și angajații acestor sectoare beneficiau de reduceri de taxe, iar din august 2022 plafonul maxim de venituri pentru care se puteau acorda aceste facilități a scăzut de la 30.000 lei brut la 10.000 lei brut.

Efecte OG 16/2022 în ianuarie 2023

Modificări fiscale importante realizate prin OG 16/2022 au avut efecte și de la 1 ianuarie 2023. Aceste măsuri au vizat în special microîntreprinderile, care de la începutul anului 2023 au fost obligate să aibă cel puțin un angajat, eliminându-se astfel impozitul de 3% (aplicat înainte microîntreprinderilor fără angajați).

„Cota de impozit pe veniturile microîntreprinderilor este de 1%”, se stabilește în ordonanță, împreună cu scăderea pragului în care se încadrează o firmă la impozitul microîntreprinderilor. Înainte, încadrarea în microîntreprinderi se făcea de la venituri de 1 milion de euro, însă aceasta a scăzut la 500.000 euro.

Totuși, dacă o microîntreprindere rămâne fără angajați datorează impozit pe profit „începând cu trimestrul în care nu mai îndeplinește această condiție”. Cota standard a impozitului pe profit este de 16% (așa cum arată și art. 17 a Codului fiscal).

De la 1 ianuarie 2023, prin OG 16/2022 s-a majorat și cota de impozitare a dividendelor de la 5% la 8%, atât la persoane fizice și juridice române, cât și străine.

De asemenea, a fost eliminată scutirea la plata impozitului pe venit pentru angajați sezonieri din domeniul HoReCa. În ceea ce privește chiriile (altele decât închirierile în scop turistic sau arendă), cota forfetară de cheltuieli de 40% dedusă din venitul brut din chirii a fost eliminată, ducând la creșterea impozitului. Începând din 1 ianuarie 2023, OG 16/2022 stabilea că impozitul se datorează la nivelul venitului brut.

Tot din ianuarie 2023, contribuabilii care au înregistrat un venit brut anual mai mare decât 25.000 de euro trebuie să treacă la sistemul real de impozitare (pe baza datelor de contabilitate) și nu pe baza normelor de venit (care reprezintă o sumă fixă stabilită anual de direcțiile finanțelor publice). În această categorie intră PFA-urile, întreprinderile individuale și întreprinderile familiale, iar înainte de aplicarea acestei măsuri, plafonul era de 100.000 euro. Astfel, afacerile mai mici puteau alege, înainte, să plătească mai puțin.

Această ordonanță a adus modificări și în ceea ce privește taxa pe valoare adăugată (TVA). De la începutul anului 2023, pentru serviciile de restaurant, catering și hotel nu se mai aplică o cotă redusă de TVA de 5%, ci una mai mare – de 9%, iar la băuturile nealcoolice cu adaos de zahăr cota de TVA aplicată crește de la 9% la 19%.

Altă modificare a fost făcută la aplicarea cotei de 5% pentru cumpărarea de locuințe. Din 2023, o persoană poate cumpăra o singură locuință cu TVA redus de 5%, iar ca să se aplice reducerea, locuința trebuie să aibă o valoare de maxim 600.000 lei fără TVA, comparativ cu plafonul anterior de 700.000 lei fără TVA.

Toate aceste măsuri fiscale au fost decise în vara anului 2022, printr-un singur act normativ, deși au fost implementate în perioade diferite.

La 1 ianuarie 2023 se mai introduce o nouă taxă care îi afectează pe cei din HoReCa, însă prin legea nr. 376 din 23 decembrie 2022.

În toamna anului 2023 a apărut un nou pachet de măsuri fiscale prin care au fost modificate taxe sau introduse noi tipuri de taxe. Este vorba de Legea 296/2023, care are efecte atât pe parcursul anului 2023, cât și în anul 2024.

Legea 296/2023 (privind unele măsuri fiscal-bugetare pentru asigurarea sustenabilității financiare a României pe termen lung) a fost publicată în Monitorul Oficial pe 27 octombrie 2023.

Modificările aduse la Codul fiscal au vizat reducerea excepțiilor din domeniile IT, construcții, agricultură și industria alimentară. Astfel, începând cu veniturile din noiembrie, în IT se plătește impozit pe venit pentru sume care depășesc 10.000 de lei, brut, până în 2028. În ceea ce-i privește pe cei care activează în industria alimentară, agricultură și construcții, aceștia nu mai sunt scutiți de la plata contribuției la sănătate.

Din 1 ianuarie 2024, o modificare importantă se aplică pentru PFA-uri. Veniturile din activități independente se încadrează în plafoane de 6 și 60 de salarii minime brute. Mai exact, PFA-urile care au un venit anual mai mare decât 60 de salarii minime brute pe țară vor plăti 10% din 60 de salarii. Pentru veniturile mai mici de 6 salarii minime, se va plăti contribuția de asigurare de sănătate calculată la 10% din 6 salarii minime. În cazul veniturilor cuprinse între cele două plafoane se plătește 10% contribuție din venitul efectiv.

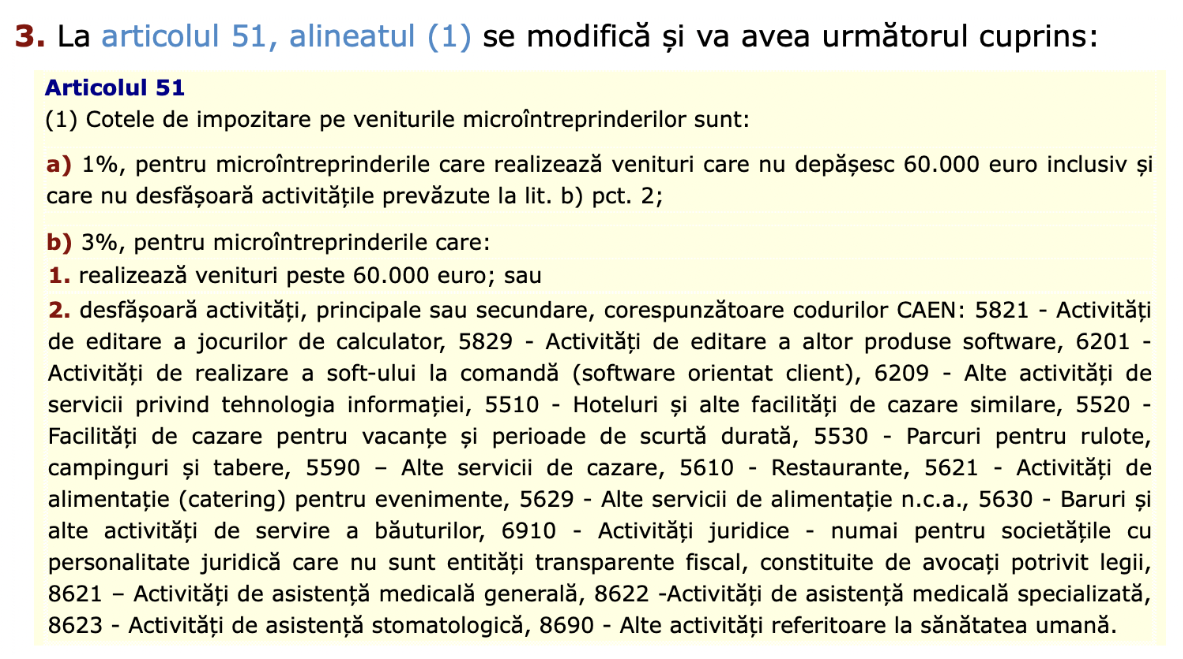

Totodată, s-au introdus cote noi de impozitare pe veniturile microîntreprinderilor (înainte fiind aplicată doar o cotă de 1%), în funcție de venituri, dar și de activitățile pe care le desfășoară:

Aceeași lege aduce, la început de 2024, și aplicarea contribuției la sănătate de 10% pentru valoarea bonurilor de masă și a voucherelor de vacanță.

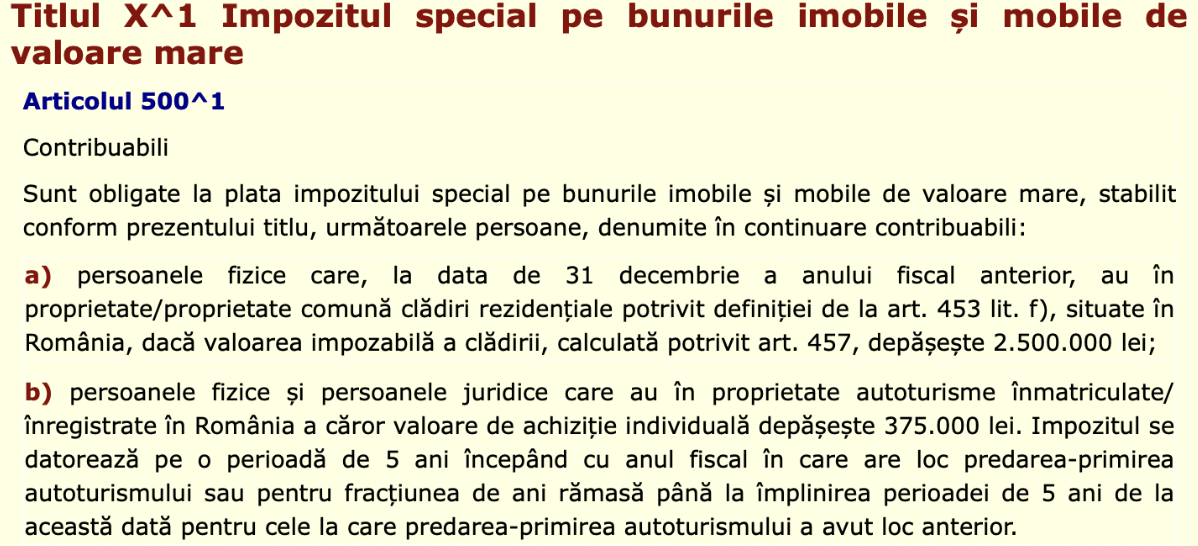

La aceeași dată se introduce și un impozit special pentru imobile și mașini scumpe:

De asemenea, s-a introdus o taxă suplimentară pentru bănci, o altă taxă suplimentară pentru agenții economici din sectoarele petrol și gaze naturale și un impozit minim pe cifra de afaceri pentru contribuabilii care înregistrează o cifră de afaceri de peste 50.000.000 de euro în anul precedent.

Inclusiv în privința TVA-ului s-au adus modificări prin această lege, la început de 2024. TVA-ul se majorează de la 5%, la 9% pentru livrarea de locuințe sociale, alimente de înaltă valoare calitativă, vânzarea și instalarea de panouri fotovoltaice, solare termice, pompe de căldură sau alte sisteme de încălzire de înaltă eficiență și inclusiv la „serviciile constând în permiterea accesului la bâlciuri, parcuri de distracții și parcuri recreative” sau „permiterea accesului la evenimente sportive”.

Pentru berea fără alcool și alimentele cu zahăr adăugat se aplică acum cota de 19%, înainte fiind de 9%.

Prin legea 296/2023 mai crește și cota de TVA din ianuarie 2024, de la 5% la cota standard de 19%, pentru următoarele:

De asemenea, OUG 115/2023 emisă la finalul anului 2023, cunoscută și ca „ordonanța-trenuleț”, vine în completarea legii 296/2023. Această ordonanță aduce la început de 2024 modificări în ceea ce privește nivelul accizelor la carburanți (benzina de plumb, benzina fără plumb și motorină). Conform actului normativ, acestea se actualizează cu creșterea prețurilor de consum după cum urmează:

Cresc, totodată, și amenzile de circulație. Un punct de amendă reprezintă, în 2024, 5% din salariul de bază minim brut pe țară, care a fost majorat în octombrie 2023 la 3.300 lei. Astfel, punctul de amendă a crescut de la 145 la 165 de lei.

În ceea ce privește impozitul pe chirii (altele decât cele din arendare sau închiriere în scop turistic), acesta scade la început de 2024, prin reintroducerea unei cote forfetare asupra venitului brut, însă de această dată o cotă de 20%.

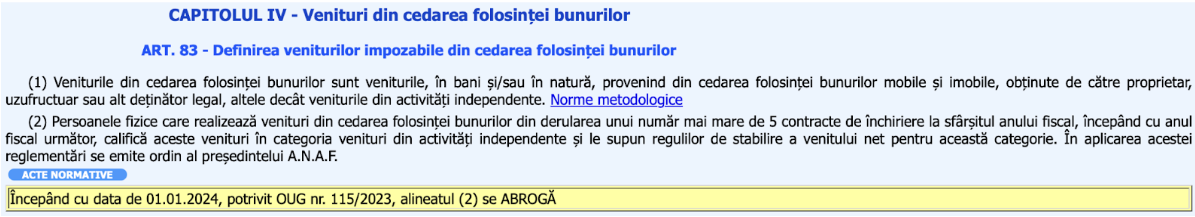

De asemenea, până în 2024, persoanele fizice care încasau venituri din peste cinci contracte de închiriere le puteau înregistra ca „venituri din activități independente”, dacă țineau contabilitatea. Această regulă a fost, însă, eliminată începând cu ianuarie 2024, prin OUG 115/2023. Asta înseamnă că aceste persoane fizice nu vor mai putea deduce anumite cheltuieli pentru stabilirea impozitului datorat, indiferent de numărul de contracte.

Declarația lui Ionuț Moșteanu este parțial adevărată. În decursul celor 12 luni derulate înaintea declarației făcute de Moșteanu, mai multe modificări fiscale, creșteri de taxe și impozite și introducerea unor taxe noi au fost realizate, însă acestea au fost făcute prin trei acte normative care au fost adoptate începând din vara anului 2022 (adică OG 16/2022 cu efecte în august 2022 și ianuarie 2023, Legea 296/2023 cu efecte în noiembrie 2023 și ianuarie 2024 și OUG 115/2023 cu efecte în ianuarie 2024 și nu numai). Totodată, în timpul celor 12 luni si a modificărilor făcute începând din ianuarie 2023, ministrul PNL Marcel Boloș nu se afla la conducerea Ministerului Finanțelor. Cu toate acestea, înainte de preluarea mandatului de către Boloș și în timpul modificărilor făcute prin OG 16/2022, Guvernul era condus de Nicolae Ciucă, din partea PNL.

Acest fact-check este produsul exclusiv al efortului echipei Factual. Într-o lume plină de dezinformări, ne bucurăm să putem contribui la informarea corectă a publicului.

AJUTĂ-NE SĂ FACEM MAI MULTSEO optimized by sem.ro SEO agency.